27.10.23

(mis à jour le 29.09.25)

Les avantages en nature et les frais professionnels sont deux notions clés en matière de rémunération et de gestion sociale.

Les avantages en nature font partie intégrante de la rémunération du salarié et sont soumis à cotisations sociales. Les frais professionnels, quant à eux, représentent des dépenses engagées par le salarié pour les besoins de son activité professionnelle et font l’objet d’un remboursement (par exemple, des frais kilométriques dépensés pour se rendre à un rendez-vous client).

Il est indispensable de bien différencier ces deux notions car les conséquences sociales et fiscales peuvent être importantes en cas de mauvaise application de la réglementation. Des conséquences qui peuvent aussi bien affecter l’employeur que le salarié.

Mais concrètement, qu’est-ce qu’un avantage en nature ? Quel est le traitement fiscal et social à appliquer ? Quelle différence avec les frais professionnels ? Nos experts en gestion administrative du personnel décryptent pour vous tous ces sujets dans cet article.

Qu'est-ce qu'un avantage en nature ?

L’avantage en nature est un bien (ex : logement, véhicule, matériel informatique, etc.) ou un service (ex : abonnement téléphonique, connexion internet, etc.) fourni par l’employeur à ses salariés, gratuitement ou moyennant une participation inférieure à leur valeur réelle du bien. Ils permettent ainsi aux salariés d'économiser des sommes qu'ils auraient normalement dû supporter.

Un avantage en nature doit répondre à 4 critères :

• Être un bien ou service appartenant à l'entreprise ;

• Être mis à disposition d’un salarié ;

• Être utilisé à des fins personnelles ;

• Être fourni gratuitement ou à un prix inférieur à sa valeur réelle.

A noter : Le matériel informatique, forfaits internet, téléphones mobiles, etc. sont considérés comme avantages en nature lorsqu’ils sont mis à disposition à titre permanent dans le cadre de son activité professionnelle et personnelle.

Et les avantages en espèces ?

On distingue les avantages dits « en espèces » qui correspondent à des sommes versées directement par l’employeur pour acquitter une dépense dont le salarié devient et demeure propriétaire. Exemples : l’employeur règle directement le loyer de son salarié, il paie son adhésion à une salle de sport ou son inscription à une manifestation culturelle, etc.

Dans ce cas, il ne s’agit plus d’une simple mise à disposition, mais bien d’un paiement direct constitutif de rémunération, soumis aux mêmes régimes social et fiscal que le salaire.

Qui peut bénéficier d'un avantage en nature ?

L’avantage en nature peut être destiné :

- à un salarié ou assimilé-salarié (comme par exemple, les gérants minoritaires d’une SARL, le président d’une SAS etc.) ;

- aux apprentis et stagiaires ;

- et également aux mandataires sociaux assimilés salariés (gérants minoritaires de SARL, présidents de SAS, etc.).

Il peut provenir d’une convention ou d’un accord collectif, d’une décision unilatérale de l’employeur, d’un usage propre à la profession ou à l’entreprise ou d’une clause du contrat de travail.

Comment évaluer les avantages en nature ?

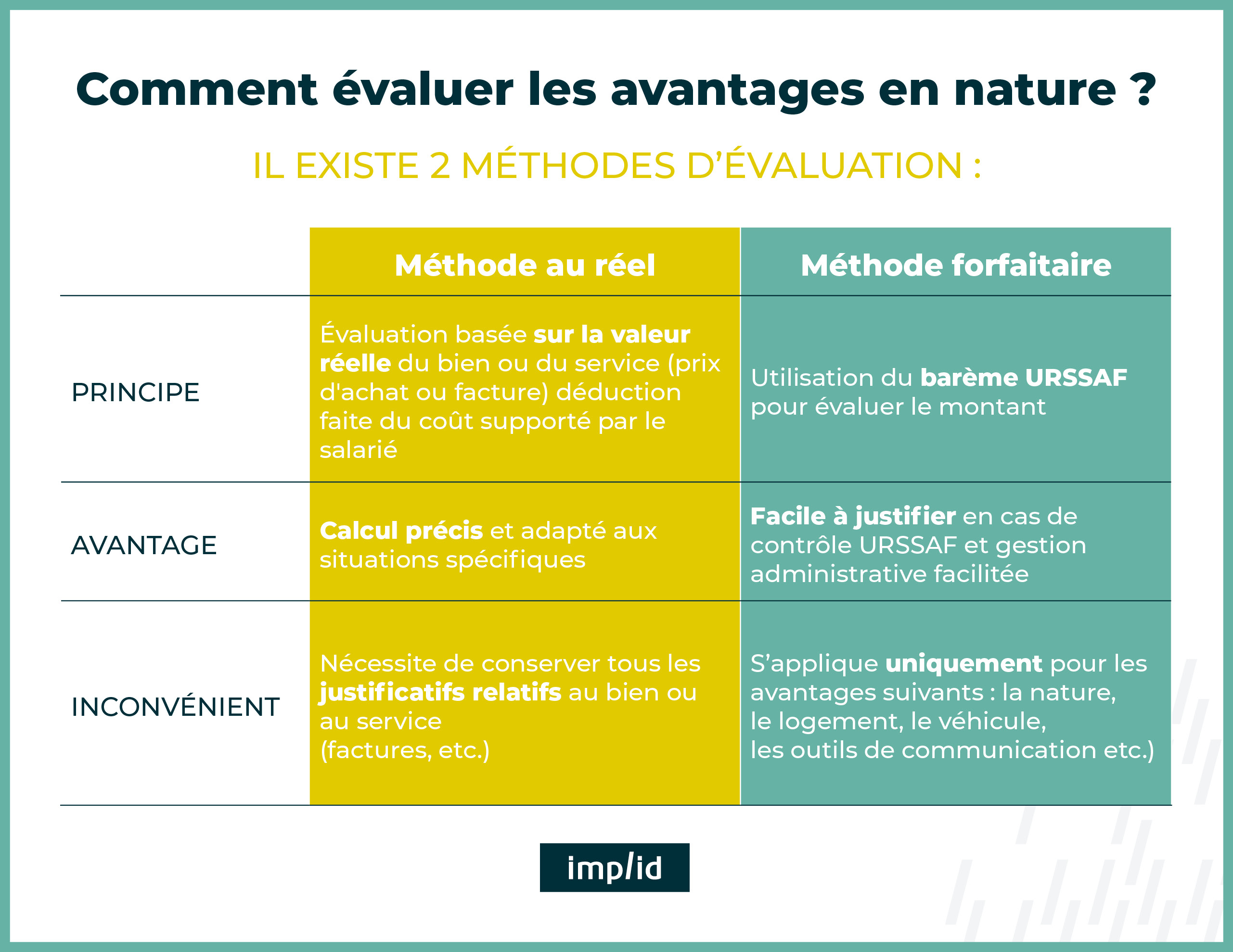

Il existe deux méthodes d’évaluation des avantages en nature :

La méthode au réel

La méthode au réel consiste à évaluer le bien ou le service fourni au salarié sur la base de sa valeur réelle. Cette valeur réelle correspond au prix exact déterminé sur facture, déduction faite du coût éventuellement supporté par le salarié.

La méthode forfaitaire

La méthode forfaitaire consiste à utiliser le barème URSSAF pour évaluer le montant du bien ou du service fourni. Elle a l’avantage d’être facilement justifiable en cas de contrôle URSSAF, contrairement à la méthode au réelle qui nécessite de produire les justificatifs relatifs au bien ou au service.

Cette méthode est une option disponible pour l’employeur uniquement pour les avantages suivants :

- La nourriture

- Le logement

- Le véhicule

- Les outils de communication (téléphone, ordinateur, connexion internet…).

Tous les autres avantages en nature (autre que nourriture, logement, véhicule et outils de communication) doivent être évalués pour leur valeur réelle.

💡 A noter :

- Pour les outils de communication / matériel informatique utilisés de manière mixte (à la fois professionnellement et personnellement), l’employeur peut choisir de calculer l’avantage en nature de façon forfaitaire ou en fonction des dépenses réelles engagées, au prorata de l’usage privé.

- Les mandataires sociaux bénéficiant d’un logement de fonction attribué au titre de leur mandat doivent obligatoirement faire l’objet d’une évaluation au réel. Le forfait est interdit, ce qui a un impact significatif en termes de charges.

Quel est le traitement fiscal et social à appliquer ?

Le régime social des avantages en nature

L’avantage en nature est un élément de rémunération. Il est donc soumis aux cotisations sociales, à la Contribution Sociale Généralisée (CSG) et à la Contribution au Remboursement de Dette Sociale (CRDS). Comme les avantages en nature rentrent dans l’assiette des cotisations sociales, ils sont pris en compte dans le calcul des droits à la retraite et auprès de la Sécurité sociale.

Si le salarié participe en partie au financement du coût de l’avantage en nature, ce montant doit être déduit. Cela signifie que seule la partie prise en charge par l’employeur est soumise aux cotisations sociales.

💡 Bon à savoir : Les avantages en nature sont compris dans l’appréciation du respect du SMIC, des minima sociaux, ainsi que dans la valorisation des congés payés et des heures supplémentaires.

En règle générale, les conventions collectives fixent les éléments de salaire à prendre en compte pour apprécier si le salarié a bien été rémunéré. A défaut de précision, la jurisprudence impose de tenir compte des avantages en nature.

La fiscalité des avantages en nature

Puisqu’ils sont considérés comme des éléments de rémunération, les avantages en nature sont également soumis à l’impôt sur le revenu, au titre des traitements et salaires. Par conséquent, leur montant doit figurer sur le bulletin de paie du salarié.

💡 Bon à savoir : Au même titre que les salaires, les avantages en nature font l’objet d’une prescription triennale. En droit du travail, la prescription correspond au délai dont bénéficie un salarié pour défendre ses droits ou se prévaloir d’un droit. Cela signifie que l’URSSAF et les salariés ont 3 ans pour agir sur les avantages en nature accordés, à compter du jour où ils en ont connaissance.

Quelle différence avec les frais professionnels ?

Les frais professionnels sont des dépenses engagées par le salarié pour les besoins de son activité professionnelle. Concrètement, les frais professionnels les plus courants sont :

- Les frais de repas et de restauration lors de déplacements professionnels ;

- Les frais liés à l'utilisation du véhicule personnel pour réaliser des déplacements professionnels ;

- Toutes les autres avances de frais payées par le salarié (fournitures, commandes…) en lien avec son activité professionnelle.

Ces frais doivent être remboursés par l’employeur. Le dédommagement de ces frais peut prendre la forme d’un remboursement des dépenses réelles sur justificatifs ou d’un versement d’une indemnité forfaitaire.

💡 Bon à savoir : Le remboursement des frais professionnels ne constitue pas un élément de rémunération. Ils ne sont donc pas soumis à cotisations sociales et sont également exclus de la base CSG / CRDS, à condition que les montants soient justifiés ainsi que non abusifs et conforme aux barèmes.

Et qu'en est-il des frais d'entreprise ?

Depuis 2021, les frais d’entreprise sont intégrés dans la catégorie des frais professionnels. Ils suivent donc la même réglementation que les frais professionnels. Ils correspondent aux frais engagés par un salarié relevant de l’activité de l’entreprise (comme par exemple des repas ou des voyages d’affaires), et non des frais liés à l’exercice de la profession du salarié.

Pour bénéficier d’une exonération de cotisations sociales, leurs remboursements doivent remplir simultanément les 3 critères suivants :

- Ils doivent revêtir un caractère exceptionnel ;

- Ils doivent être engagés dans l'intérêt de l'entreprise ;

- Ils doivent être dépensés en dehors de l'exercice normal de l'activité du salarié.

👉 Les avantages en nature constituent une part importante de la rémunération indirecte des salariés, avec des règles précises d’évaluation et de déclaration. Leur bonne distinction par rapport aux frais professionnels est essentielle pour garantir la conformité fiscale et sociale de l’entreprise et éviter tout litige.

En cas de doute, il est recommandé de faire appel à vos experts en gestion sociale afin d’assurer une application conforme et adaptée à votre situation.

Les gestionnaires de paie implid vous accompagnent dans la conformité fiscale et sociale de vos pratiques.