25.10.23

(mis à jour le 23.05.25)

Dans le cadre de leur activité, une majorité d’entreprises utilisent des voitures de société, c’est-à-dire une voiture détenue par l’entreprise et affectée à des fins économiques. Il existe deux types de voitures de société : les véhicules utilitaires et les véhicules de tourisme.

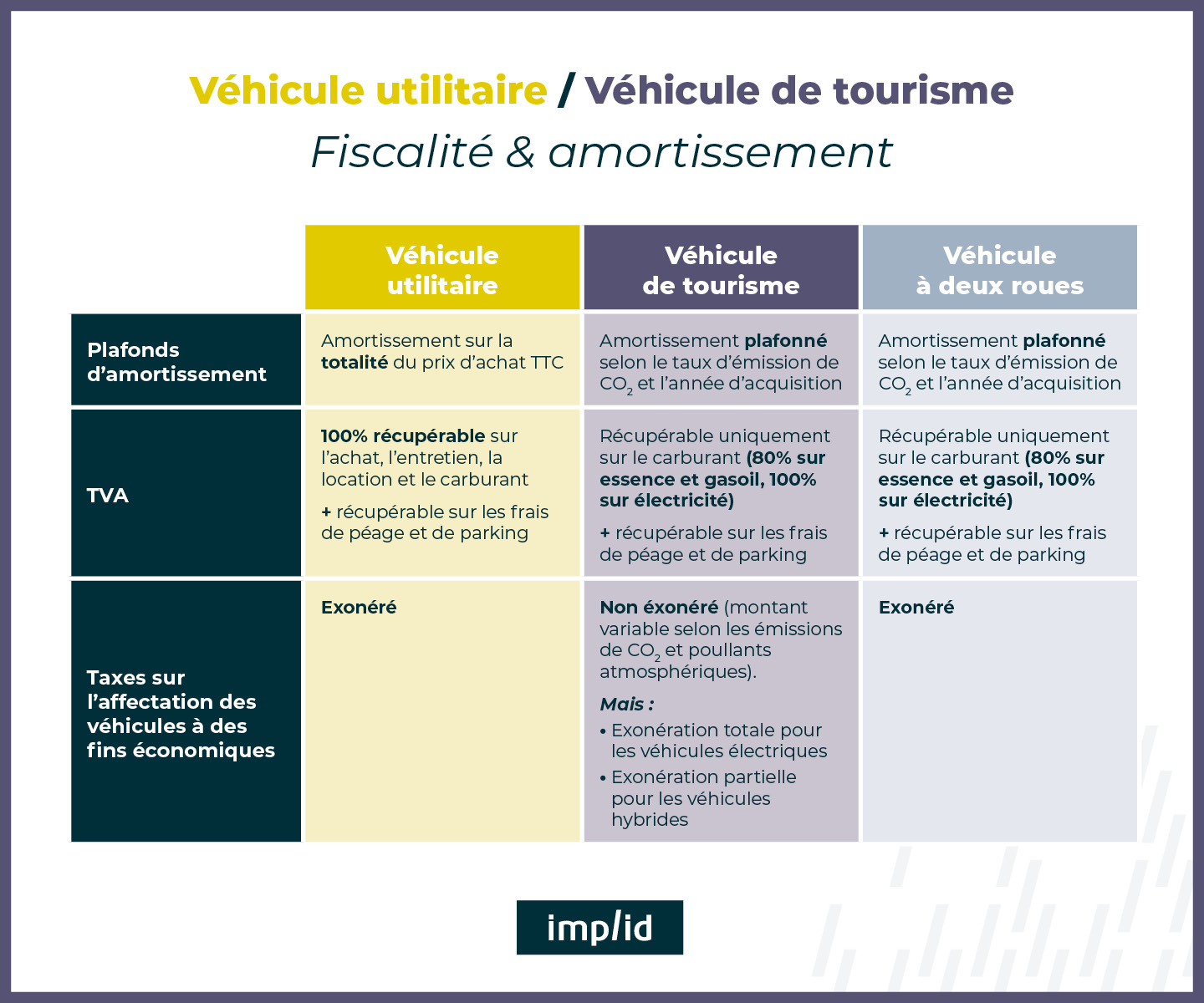

Plafonds d’amortissements, impacts sur la TVA et taxes sur l'affectation des véhicules à des fins économiques (ex TVS)… Quelles sont les différences entre véhicule utilitaire et véhicule de tourisme ? Qu’en est-il du cas particulier des véhicules à deux roues ? Les experts-comptables implid vous aident à y voir plus clair.

Comment distinguer un véhicule utilitaire et un véhicule de tourisme ?

Le véhicule utilitaire

Le véhicule utilitaire doit être utilisé dans un cadre professionnel, c’est-à-dire commercial ou industriel. D’un poids inférieur ou égal à 3,5 tonnes et comprenant 2 à 3 places maximum, il est destiné :

- Au transport de personnes

- Au transport de marchandises

- Et/ou à la traction de véhicules remorqués

Pour connaître le genre du véhicule, il convient de se référer à la colonne J1 de la carte grise. Pour les véhicules utilitaires, il est indiqué « CTTE ».

💡 Bon à savoir : La mention « DERIV VP » indique un véhicule qui ne comporte que deux places, également commercialisés sous les appellations société, affaires ou entreprise.

Le véhicule de tourisme

Le véhicule de tourisme est un véhicule motorisé à 4 roues, destiné à transporter des personnes, pouvant compter 9 places assises, y compris celle du conducteur.

Les véhicules de tourisme sont indiqués par le signe « VP » sur la carte grise à l’instar des véhicules particuliers classiques.

⚠️ A noter : les véhicules exclusivement affectés à l'exploitation des remontées mécaniques et des domaines skiables sont exclus de cette définition.

Comment sont calculés les plafonds d'amortissement ?

L’amortissement d’une voiture de fonction permet de déduire le prix de la voiture du résultat comptable de manière étalée dans le temps. Ce dispositif est utile pour réduire la part fiscale imposable de l’entreprise, permettant ainsi des économies d’impôts.

Le véhicule utilitaire

L’amortissement fiscal d’un véhicule utilitaire s’applique sur sa valeur d’achat totale, comprenant le prix d’acquisition TTC ainsi que le coût TTC des équipements et accessoires. Ce traitement s’explique par le caractère strictement nécessaire du véhicule à l’activité de l’entreprise.

Le véhicule de tourisme

L’amortissement de la valeur du véhicule de tourisme est plafonné selon son taux d’émission de CO2 et son année d’acquisition.

|

Année d’acquisition |

Nombre de grammes de CO2 émis par kilomètre |

|||

| 2019 | Plus de 140 g | De 60 à 140 g | De 20 à 59 g | Moins de 20 g |

| 2020 | Plus de 135 g | De 60 à 135 g | ||

| À partir de 2021 | Plus de 130 g | De 60 à 130 g | ||

| Plafonds applicables | 9 900 € | 18 300 € | 20 300 € | 30 000 € |

Au-delà de ces plafonds d’amortissement, la fraction excédentaire doit être réintégrée fiscalement dans le résultat de l’entreprise via la liasse fiscale annuelle. Cette réintégration augmente l’assiette imposable, et donc le montant de l’impôt sur les bénéfices.

👉 Par exemple, un véhicule est acquis le 1er janvier 2024 pour un montant de 35 000 € TTC. Il émet 135 g/km de CO₂ et est amorti sur 5 ans (durée normale d’utilisation). Le plafond d’amortissement applicable est de 9 900 €, car le taux d’émission dépasse 130 g/km. Dans ce cadre, le calcul se fait comme suit :

- Amortissement comptable annuel : 35 000 € / 5 = 7 000 €

- Part fiscalement déductible :

- Part excédentaire : 35 000 € – 9 900 € = 25 100 €

- Proportion non déductible : 25 100 / 35 000 ≈ 0,717

- Montant réintégré chaque année : 7 000 € × 0,717 ≈ 5 020 €

Chaque année, 5 020 € d’amortissement devront être réintégrés au résultat fiscal, ce qui augmentera d’autant le bénéfice imposable.

Quelles sont les différences fiscales entre véhicule utilitaire et véhicule de tourisme ?

L’administration fiscale fait une différence entre le véhicule utilitaire et le véhicule de tourisme, notamment sur la possibilité de récupérer la TVA et sur le paiement des taxes sur l’affectation des véhicules à des fins économiques (ex TVS).

|

|

La TVA |

Les taxes sur l’affectation des véhicules à des fins économiques |

|

Véhicule utilitaire |

La TVA est 100% récupérable à l’acquisition du véhicule sur :

|

Les véhicules utilitaires sont exonérés des taxes sur l’affectation des véhicules à des fins économiques. |

|

Véhicule de tourisme |

Pour les véhicules de tourisme, la TVA est uniquement récupérable sur le carburant :

|

Les voitures de tourisme sont soumises aux taxes sur l’affectation des véhicules à des fins économiques (le montant varie en fonction des émissions de CO2 et de polluants atmosphériques). Les exceptions :

|

💡 Bon à savoir : La TVA est récupérable sur les frais de péage et de parking, que le véhicule soit de tourisme ou utilitaire, à condition que l’identification complète de votre société soit mentionnée sur le ticket.

Est-ce qu'un véhicule à deux roues peut faire office de voiture de société ?

Au même titre qu’une voiture, un véhicule à deux roues peut faire office de véhicule de société. Ainsi, l’achat d’un scooter ou d’une moto par votre entreprise peut être déduit sous forme d’amortissements plafonnés. Ces plafonds sont calculés selon les mêmes critères que les voitures de tourisme.

Cependant, la TVA n’est pas récupérable sur l’achat et l’entretien d’un véhicule à deux roues. Elle est en revanche récupérable sur :

- Le carburant

- Les frais de péage

💡 Bon à savoir : Les véhicules à deux roues ne sont pas soumis aux taxes sur l’affectation des véhicules à des fins économiques, c’est-à-dire ni à la taxe annuelle sur les émissions de CO₂ ni à la taxe annuelle sur les émissions de polluants atmosphériques.

⚠️ A noter : Votre entreprise met des véhicules à disposition de ses salariés ? Les règles de calcul de l’avantage en nature véhicule ont changé depuis le 1er février 2025.

👉 Choisir entre un véhicule utilitaire et un véhicule de tourisme implique de bien comprendre leurs différences, tant sur le plan de l’usage que sur celui du traitement fiscal.

Les véhicules utilitaires, strictement dédiés à l’activité professionnelle, offrent des avantages fiscaux notables : amortissement intégral, récupération totale de la TVA et exonération de certaines taxes.

À l’inverse, les véhicules de tourisme sont soumis à des plafonds d’amortissement, à une récupération de TVA limitée et à des taxes spécifiques, sauf exceptions pour les modèles électriques ou hybrides.

Quant aux deux-roues, ils bénéficient d’un régime proche de celui des voitures de tourisme, mais la TVA reste non récupérable sur l’achat et l’entretien.

Avant d’investir, il est donc essentiel d’analyser vos besoins et de solliciter un expert-comptable pour optimiser la fiscalité de votre flotte automobile.

Les experts-comptables implid vous accompagnent dans vos démarches